生前贈与は効果的な節税対策!

(1) 贈与の6つの制度

贈与は効果的な相続税対策ですが、税務上の贈与制度を理解し下記6種類の贈与を使い分けることが大切です。

- 暦年課税

- 贈与税の配偶者控除

- 相続時精算課税

- 住宅取得等資金の贈与の非課税制度

- 教育資金の一括贈与の非課税制度

- 結婚・子育て資金の一括贈与の非課税制度

(2) 贈与を利用した相続税対策例

資様々な贈与を利用した相続税対策のうち、主なものを3つご説明させていただきます。

① 小規模な贈与を繰り返し行い、相続財産を減らす

金額の僅少な贈与の節税効果は小さいですが、毎年継続的に実施し長期間行うことでその効果は増加します

② 相続税評価額より時価が大きい財産の贈与をおこなう

贈与財産の評価額は相続税評価額です。それ故、時価よりも相続税評価額の低い財産の贈与は贈与税の節税効果が高いことになります。

③ 値上がりする財産の贈与をおこなう

将来価値の上昇する財産は継続して保有すれば財産評価額が増大し、それ故相続税が増加します。したがって価値の上昇する財産を評価額の低いうちに贈与をおこない相続財産の増加を防ぎます。

(3) 贈与をおこなう際の注意点

贈与は計画的におこなうことで、相続時に課税される財産を効率的に減らすだけでなく、本来の目的である受贈者の生活資金等に充てることができるため、家計支援につながり非常に有効です。しかしながら、贈与をおこなう場合には下記事項等の注意が必要です。

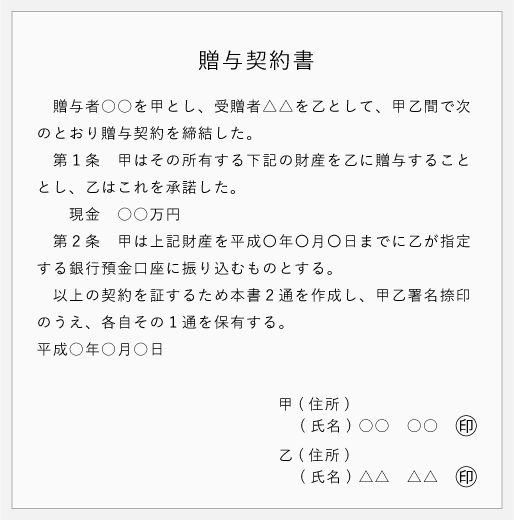

- 贈与における双方の意思を書面に残すため贈与契約書を作成する

- 贈与はあくまでもらった方が自由に使える状態であることを指すので、通帳や印鑑は手元に保管せず、相手に必ず渡す

- あまりに多額の贈与をすると、受贈者側で多額の納税が生じるため、納税資金を考慮して贈与をおこなう

- 贈与総額を決定し毎年分割して110万円の贈与をおこなうことは、贈与総額での一括贈与と判断され、贈与総額に対して課税される場合もあるので注意する

- 不動産を贈与する場合には、登録免許税・不動産取得税等が生じる。

- 相続開始3年以内の贈与は相続税の課税対象となる