不動産投資と節税の関係

(1) 不動産投資が節税対策となる理由

不動産投資が節税対策となる理由は、その評価方法にあります。

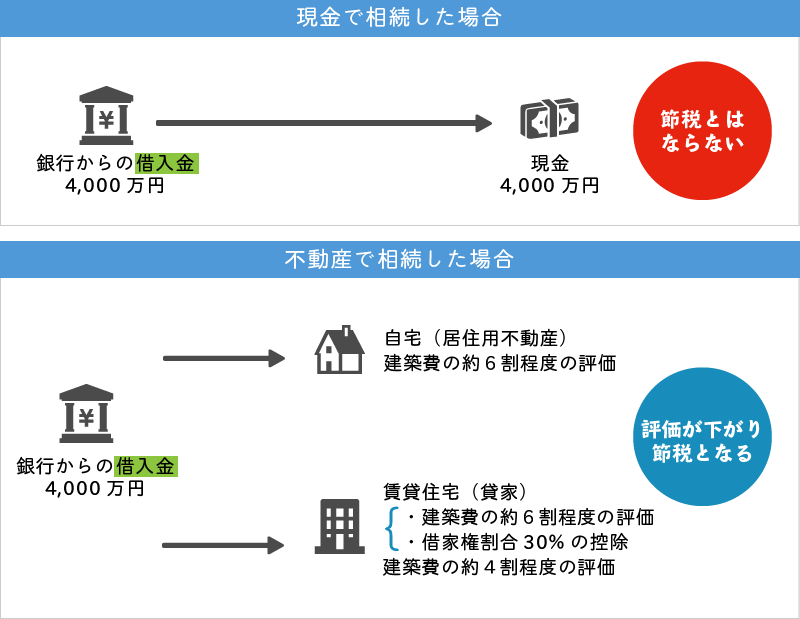

現預金の相続税評価額はその金額そのものです。しかし土地の評価額は原則として路線価や固定資産税評価額により算定され、また建物の評価額は固定資産税評価額を基に算定されます。ところで固定資産税評価額は主に下記のような金額になると言われております。〈土地〉公示価格の約7割〈建物〉建築費用の約6割

それ故に現金を土地・建物として投資された方が、相続税評価額は相対的に下がり節税が図れます。

またその不動産を賃貸するとさらに節税が図れます。その理由は賃貸をした場合の相続税評価額が下記の様になるためです。〈貸宅地〉自用地評価額×(1-借地権割合)〈貸家建付地〉自用地評価額×(1-借地権割合×借家権割合×賃貸割合)〈貸家〉固定資産税評価額×(1-借家権割合×賃貸割合)

借家権割合は原則として30%(一部地域を除く。)となりますので、不動産を賃貸した場合の不動産評価額は、実際に投資した現預金額と比べ約4割にまでその評価額を下げることが可能となります。

(2) 借入は必要か?

相続税は被相続人が残した借入金を遺産総額から差し引いて計算されます。それゆえ借入をした方が節税対策となると考えられている方が多いようです。

不動産投資による節税効果は、不動産の相続税評価方法が原因で生じます(⑴)。したがって、自己資金による不動産投資と借入による不動産投資の節税効果に差はありません。

(3) 不動産投資のリスク

不動産投資をおこなう場合に自己資金が少なければ借入に頼らざるを得ません。実際に借入をして不動産投資をおこなった場合には、賃貸収入を得られる一方で諸経費の負担や借入金の返済をする必要があります。さらに不動産投資には、下記のリスクが生じます。

- 空室のリスク

- 維持管理のリスク

- 老朽化による修繕のリスク

確かに不動産投資をおこなうことで要件を満たせば小規模宅地等の特例や固定資産税の軽減措置等の適用を受け節税を図れますが、事業経営が成り立たなければ大きな損失を被ることになります。